您现在的位置是:主页 > 财经要闻 >

历史首次!公募基金连亏两年 去年再亏4300多亿

2024-01-28 20:43:20财经要闻 人已围观

简介“基金公司去年四季度盈利情况超出预期的差,我们外部合作商的很多福利都砍了。”一名头部财经公关公司工作人员对第一财经记者表示。 据记者多方了解,不少基金公司为节省开支...

“基金公司去年四季度盈利情况超出预期的差,我们外部合作商的很多福利都砍了。”一名头部财经公关公司工作人员对第一财经记者表示。

据记者多方了解,不少基金公司为节省开支,内部已开源节流,例如砍掉了一部分员工福利。

天相投顾数据显示,公募基金去年四季度共亏损2287.6亿元,相比三季度亏损3467.8亿元,亏损敞口缩小34.03%。以此计算,公募基金2023年全年共亏损4346.78亿元。如果算上2022年整体亏损1.45万亿元,意味着公募基金历史上首次出现连续两年亏损。

这里的统计口径为“本期利润”,即基金当期利息收入、投资收益、其他收入扣除相关费用和信用减值损失后的余额,加上本期公允价值变动收益。

权益类基金仍是亏损大头

2023年四季度市场继续呈现“股弱债强”特征。

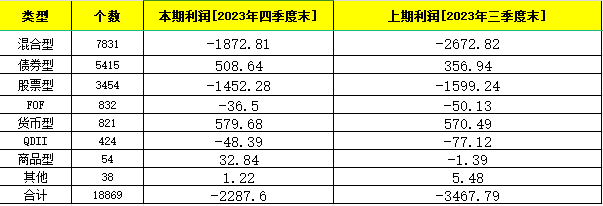

2023年四季度各类型基金财务数据(单位:亿元)

权益类基金依然是去年四季度亏损“大头”。天相投顾数据显示,股票型基金和混合型基金合计亏损超过3300亿元,其中混合型基金亏损1872.81亿元,股票型基金亏损1452.28亿元。除了权益类基金,QDII和FOF产品也告亏损,分别亏损48.39亿元和36.5亿元,商品型基金小幅盈利32.84亿元。

固收类基金去年四季度则继续实现盈利。其中,货币型基金盈利579.68亿元,和去年三季度盈利570.49亿元基本持平;债券型基金盈利508.64亿元,较去年三季度的356.94亿元大幅增长。回看2023年基金发行数据,债券型基金发行份额占新发基金的比例高达71.26%,创10年以来新高。数量和规模的增加带来利润的增加,使得债券型基金坐稳2023年基金“王者”宝座。

从公司的角度来看,已披露去年四季报的155家基金公司中有56家实现盈利,多为中小基金公司,其中以固收管理资产占比较高的银行系基金公司居多。具体来看,浦银安盛基金、建信基金和中银基金盈利排名前三,旗下基金分别盈利18.13亿元、16.09亿元和15.48亿元;博时基金、兴业基金、永赢基金和平安基金紧随其后,盈利额均超过13亿元。此外,上银基金、国寿安保基金和中加基金盈利均超过10亿元。

2023年四季度盈利排名前30基金公司

通联数据也显示,盈利表现较为优秀的基金公司,旗下产品整体以货币型基金和债券型基金为主。以浦银安盛基金为例,截至去年末,该公司基金管理规模为3345.63亿元,其中债券型基金规模为1388.96亿元,占比达41.52%;货币型基金规模为1785.77亿元,占比达53.38%;权益类基金规模仅为170.25亿元,占比仅为5.09%。

建信基金整体管理规模为7296.45亿元,权益类规模为492.06亿元,占比仅为6.74%;而债券型和货币型基金整体规模达6794.78亿元,占比高达93.12%。

榜单的另一头,亏损额超过百亿元的基金公司有8家,其中2家亏损超250亿元,多为权益类产品管理规模较大的头部基金公司。

以前的逻辑走不通了?

一名券商分析师对第一财经记者表示,此前公募基金的上涨逻辑在于,基金抱团、股票上涨、基民申购、更多资金涌入抱团股,股价连续上涨。

但从2022年起,这条逻辑链断了。由于新发基金数量降至冰点,意味着市场增量资金不足,缺乏更多资金推动抱团股进一步上涨;而市场整体赎回情绪强于申购情绪后,存量资金也在逐渐流出。

通联数据显示,截至2023年12月底,年内新成立的公募基金共1177只,合计发行份额约1.10万亿份,同比2022年分别下降14.83%、24.45%。2021年、2020年的新发基金份额均在3万亿份。

权益类基金中,股票型基金近四年的发行占比虽然都在12%的水平,发行份额却由2020年、2021年的3513.80亿份、3791.06亿份“腰斩”为2022年、2023年的1478.08亿份、1390.79亿份。

混合型基金发行则发行份额与占比双降。2020年、2021年发行均超过1.6万亿份,占发行市场的半壁江山;而2022年、2023年发行份额均跌至冰点,分别仅有2571.59亿份、1422.02亿份,占比迅速下滑至17.70%、12.95%。

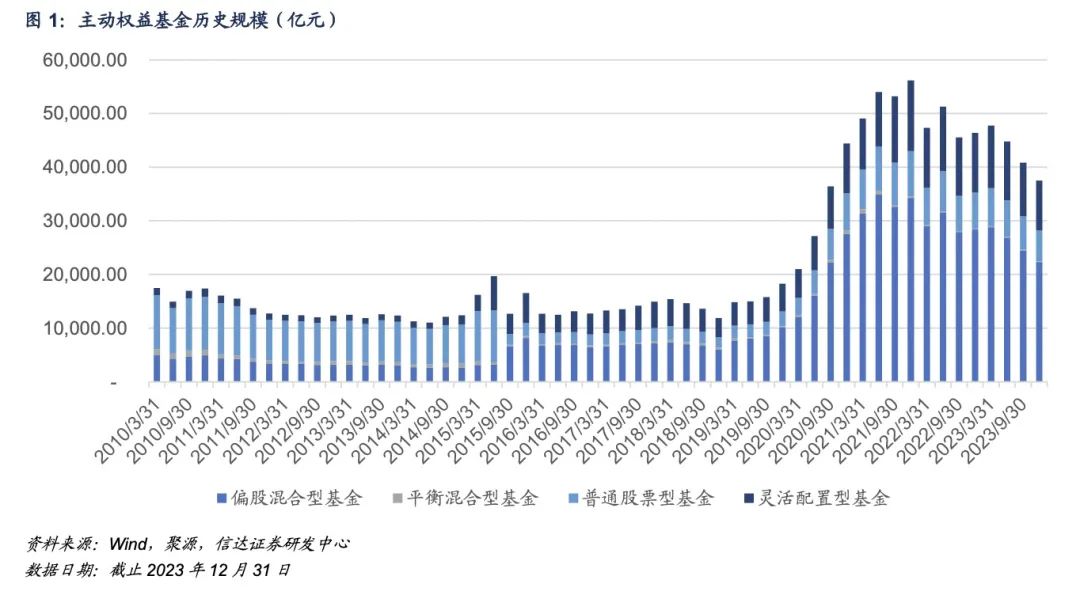

信达金工与产品研究团队数据显示,截至2023年四季度,主动权益基金总规模为3.75万亿元,基金数量共计3933只,相比2023年三季度规模下降3323.69亿元,环比下降8.14%;相较上年同期规模同比下降19.10%。其中,偏股混合型基金规模缩减较为明显,减少2157.06亿元。

数据来源:信达证券研发中心

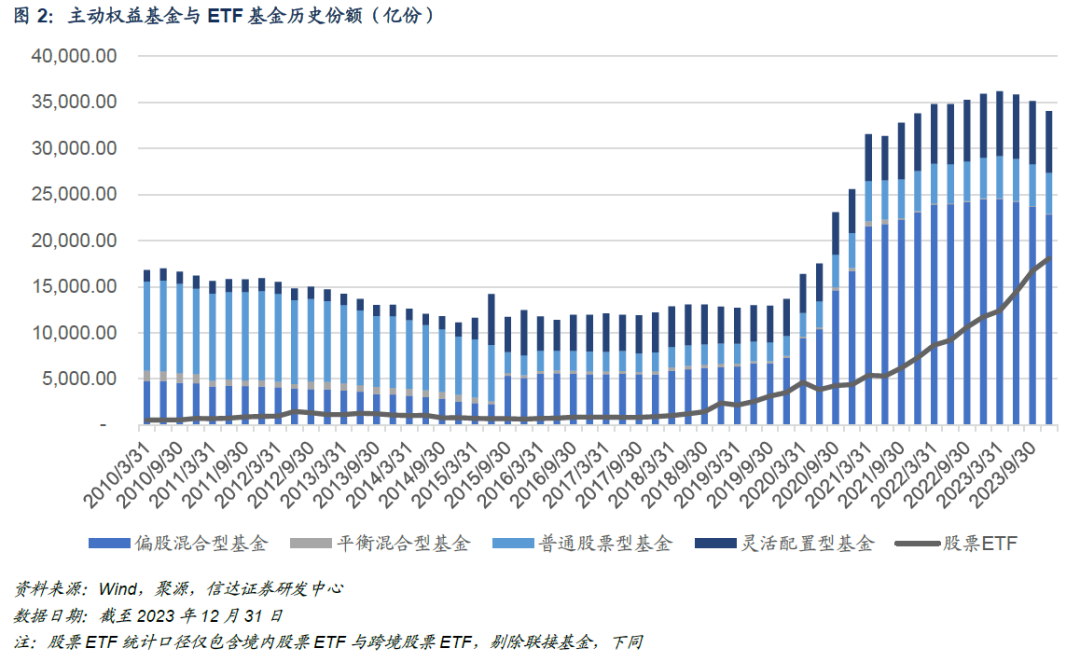

从份额变动来看,2023年四季度,主动权益基金的总份额较上季度减少1099.17亿份;其中,存续基金(成立日早于2023年9月30日)总份额较上季度减少1237.86亿份;新发产品带来的份额提升对于存续产品赎回导致的份额缩减有一定对冲作用,但效果较弱。从细分类型基金份额的变化来看,存续基金中偏股混合型基金份额下降最多,份额减少接近839亿份;其次为灵活配置型基金,份额下降163.01亿份。

整体来看,截至2023年四季度,主动权益基金规模已连续三个季度下滑,主要是受到权益市场回调的影响;叠加新发权益基金数量虽较多,但“吸金”能力不强,新发产品对于规模增量的贡献不明显;并且存续产品遭遇了一定的赎回。2022年以来,股票ETF份额增长大幅领先主动权益基金;2023年四季度,股票ETF份额保持了正增长。

数据来源:信达证券研发中心

增量资金不足、存量资金持续流出,2023年一季度甚至一度出现“资金绕着机构重仓股走”的现象,即涨幅榜前30没有一只机构重仓股。

融智投资FOF基金经理胡泊对第一财经记者表示,公募基金明星基金经理往往有很明确的风格或者行业标签,这也是其能成为明星基金经理最主要的路径。即使在行业相对来说确定性不高的情况下,他们也必须保持一定的持仓。

就持仓而言,新能源和消费等传统板块仍旧是公募基金的“心头好”和价值底仓。

截至2023年四季度,公募主动权益基金持有重仓股市值排名前五的A股个股为贵州茅台、宁德时代、泸州老窖、五粮液、立讯精密;持仓市值排名前五的港股个股为腾讯控股、中国海洋石油、中国移动、美团-W、药明生物。

底层持仓逻辑无法改变,公募基金若想盈利,或许只能等待市场回归主线行情了。

(文章来源:第一财经)